业绩前后不一,创业板IPO、并购卖身失败,这场科创板发审会有看头

时间:2021-11-11

11月11日,资本邦了解到,上海证券交易所科创板上市委员会定于2021年11月17日上午9时召开2021年第86次上市委员会审议会议。届时将审议苏州德龙激光股份有限公司和峰岹科技(深圳)股份有限公司科创板IPO申请。

德龙激光主营业务为精密激光加工设备及激光器的研发、生产、销售,并为客户提供激光设备租赁和激光加工服务。

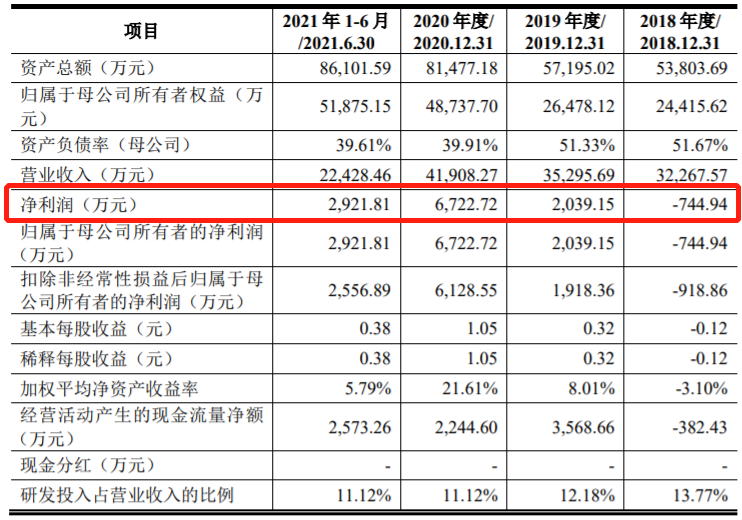

图片来源:上会稿

上会稿财务数据显示,公司2018年、2019年、2020年、2021年上半年营收分别为3.23亿元、3.53亿元、4.19亿元、2.24亿元;同期对应的净利润-744.94万元、2,039.15万元、6,722.72万元、2,921.81万元。

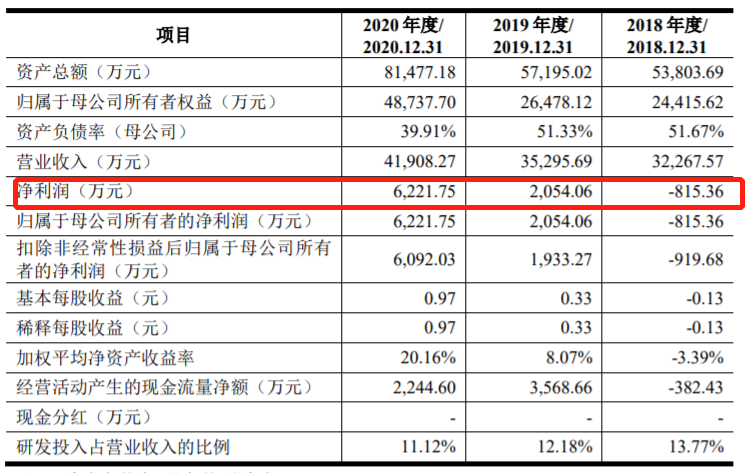

图片来源:申报稿

资本邦注意到,受理版披露公司2018年-2020年净利润分别为-815.36万元、2,054.06万元、6,221.75万元。

公司预计2021年1-9月可实现的营业收入区间为36,000万元至37,000万元,同比增长61.08%至65.55%;预计2021年1-9月归属于母公司股东的净利润区间为4,900万元至5,300万元,同比增长92.59%至108.31%;扣除非经常性损益后归属于母公司股东的净利润区间为4,480万元至4,880万元,同比增长114.51%至133.66%。公司2021年1-9月营业收入和利润规模均较上年同期发生大幅上涨,主要系:(1)2020年1-9月受新冠疫情影响,公司营业收入规模相对较小;(2)随着集成电路产业链国产化替代加速,MiniLED领域景气度提升、光学领域市场规模持续增长和5G技术商用孕育的新需求增长,2021年1-9月公司半导体及光学和消费电子领域激光加工设备销量显著提升,带动利润规模大幅提升。

值得一提的是,2015年9月23日,公司向中国证监会申报了首次公开发行股票并在创业板上市的申请文件。后因2016年业绩增长未达预期选择撤回。公司称结合当时审核形势以及具体业务情况,决定主动撤回申请文件并寻求其他资本运作途径。

创业板“失利”后又拟通过并购卖身曲线登A,也以失败而告终。

事实上,德龙激光2018年拟通过谋求并购重组“卖身”曲线登陆A股。

2018年3月,上市公司法尔胜(000890.SZ)称,拟收购北京沃衍投资中心(有限合伙)等持有德龙激光56.56%股权,同时,法尔胜称与除本协议签署方之外的标的公司其他股东进行沟通,促成其尽可能实现收购标的公司100%股权。

不过,2018年5月,法尔胜称,鉴于交易标的股东人数过多,无法短期内与交易标的股东就交易价格、业绩承诺及补偿方式、对价支付方式等核心交易条款上达成一致意见,经审慎研究,公司决定终止本次筹划收购德龙激光等重大资产重组事项。

在创业板和并购曲线登A失败后,德龙激光又选择直接科创板IPO的形式,今年6月25日科创板IPO获受理,截至上会前完成两轮问询回复。

在科创板IPO首轮问询中,上交所主要关注公司采购和供应商、主要客户、存货、主要股东、毛利率、期间费用、经营资质、未决诉讼等17个问题。

在科创板二轮问询中,上交所主要就德龙激光客户和市场地位、核心零部件、存货、研发费用、历史出资、税收缴纳等9个问题进行问询。

此外,峰岹科技长期从事BLDC电机驱动控制专用芯片的研发、设计与销售业务。发行人以芯片设计为立足点向应用端延伸,发展成为系统级服务提供商。公司紧扣应用场景复杂且多样的电机控制需求,提供专用性的芯片产品、相适配的架构算法以及电机结构设计方案,实现电机控制系统多样性的控制需求及电机整体性能的提升与优化。公司产品广泛应用于家电、电动工具、计算机及通信设备、运动出行、工业与汽车等领域。

公司芯片已广泛应用于美的、小米、大洋电机、海尔、方太、华帝、九阳、艾美特、松下、飞利浦、日本电产等境内外知名厂商的产品中。

上会稿财务数据显示,公司2018年、2019年、2020年、2021年上半年营收分别为9,142.87万元、1.43亿元、2.34亿元、1.82亿元;同期对应的净利润分别为1338.59万元、3505.12万元、7835.11万元、8182.75万元。

上会前,峰岹科技同样完成两轮问询回复,其中,值得一提的是,在科创板首轮问询中,上交所主要就峰岹科技技术先进性、应用领域、技术特点、毛利率、收入变化等10方面的内容进行问询。

文章来源:资本邦文/陈蒙蒙